安徽大力推进“劝耕贷” 破解农业融资难、贵、慢

在肥西县落地不到两个月的时间,累计为61家新型农业经营主体担保融资2453万元,户均40万元,这是“劝耕贷”在安徽省农村纵深推进的一个缩影。截至2017年8月31日,“劝耕贷”已在全省63个县(市、区)落地,为4653家新型农业经营主体提供贷款担保23.21亿元,有效解决了新型农业经营主体融资“难、贵、慢”的发展难题。

什么是“劝耕贷”?安徽省农业信贷担保有限责任公司董事长叶斌给出答案:“劝耕贷”即以勉励、鼓励、奖励农耕为立意,构建“资源联手开发、信贷集合加工、风险共同管理、责任比例分担”的农业信贷担保模式。通过打造政银担“抱团”为新型农业经营主体服务的工作机制,推广“低成本、少环节、成批量、可持续”的支农信贷产品,解决因农业信贷抵押物不足,难以贷款融资的问题,满足种养大户、家庭农场、农民合作社等新型农业经营主体的信贷资金需求。

突破传统担保理念 重成长重信用

近年来,随着农业现代化建设的加速推进,新型农业发展主体蓬勃发展,对资金的需求也随之迫切。长期以来由于缺乏有效抵押物和担保,新型农业经营主体进入不了 银行 信贷视野,导致融资难上加难。“劝耕贷”的出现破解了这个难题,立足于“诚信为王、成长优先”,将新型农业经营主体的成长预期和诚信品格变为担保资源,改变了“抵押优先”的传统担保理念,创建了“成长优先”信贷文化。“大幅度降低了农户贷款的融资成本,也提高了农户贷款的可得性,农户现在拿到贷款比以前更加容易,贷款成本也大幅下降”。国家农担公司董事长张洪武也对“劝耕贷”给予了肯定,认为在解决新型农业经营主体融资方面“劝耕贷”发挥的作用十分明显。

政银担错位把关 精准识别主体风险

将经营的成长性、主体的诚信度作为衡量信贷担保准入的主要标准,风险识别尤为重要。肥西县通过政府、银行、担保三方协力,分工明确,通过错位把关,为所有的新型农业经营主体建档立卡,建立“融资身份证”,精准识别主体风险,保障了担保的可持续。

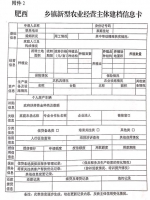

乡镇新型农业经营主体建档信息卡,即“融资身份证”,实现一户一档、适时更新、永久续存、多元利用

记者在肥西县官亭镇了解到,“劝耕贷”从乡镇切入,利用乡镇管理部门对本地经营主体的了解进行信息摸底和数据收集,成为经营主体建档立卡的基础数据资料。“我们通过村级信息摸底、乡镇数据搜集,给所有的新型农业经营主体建档立卡。”镇财政所副所长王世春说,官亭镇还专门成立“劝耕贷”工作领导小组,推进“劝耕贷”的乡镇落地工作。目前,全镇已建档立卡112户,为44户新型农业经营主体提供资金支持1728万元。

“比如说人民银行征信系统,这个乡镇是没有办法对接的,这就需要银行的错位尽调,通过银行的流程,来判断他(新型农业经营主体)能不能授信贷款”,安徽农担公司总经理刘德旺介绍了银行错位调查,补充完善征信数据的情况。银行对资产、借款及担保方式,信用信息情况进行调查和审核,最后确定贷款的额度。截至8月31日,与安徽农担签署合作协议的省内银行已有58家,覆盖率达60%。

担保机构也提供了提升新型农业经营主体的经营能力,提升管理水平在内的组织协调服务,“让他(新型农业经营主体)走得好,走得稳,我们“劝耕贷”就能持续下去。”刘德旺说。

严格控制融资成本“抱团”救助风险

据了解,“劝耕贷”严格控制新型农业经营主体的融资成本,执行1.2%的全省政策性担保机构最低担保费率,银行执行基准利率最高上浮不超过国家基准利率的20%,也就是说获得“劝耕贷”服务的新型农业经营主体融资综合成本在5.22%-6.42%区间内(银行利息加担保费),这是目前农村信贷市场较低的成本。根据安徽农村市场平均利率,仅2016年,新型农业经营主体节约利息费用就达到2352万元。

记者还了解到,对于因受自然灾害等因素影响而不能按期还款的新型农业经营主体,会启动政银担“抱团”救助机制,即银行先行运用“信用续接”方式“借新还旧”;担保公司以“经营接管”方式,购买服务,维持经营,收益偿债;对特殊难题政府利用“资产托管”方式,缓释信贷风险,维护信用环境。(记者 杨滟)